Chứng khoán Mỹ từ lâu đã được coi như “nhiệt kế” phản ánh rõ nét nhất sức nóng của thị trường tài chính toàn cầu bởi khả năng phản ứng tức thời trước các biến động của nền kinh tế số một thế giới và những động thái thay đổi chính sách của Fed. Ở một mức độ nào đó, diễn biến của TTCK Mỹ có ảnh hưởng đến hầu hết các thị trường trên thế giới và Việt Nam cũng không ngoại lệ.

Đêm qua, biến động từ nước Mỹ xa xôi lại một lần nữa khiến giới đầu tư tại Việt Nam “mất ngủ” khi chỉ số trung bình công nghiệp Dow Jones (DJI) giảm đến 1.276 điểm (-3,94%), mạnh nhất kể từ tháng 6/2020. Nguyên nhân được cho là xuất phát từ số liệu lạm phát của Mỹ cao hơn kỳ vọng với chỉ số giá tiêu dùng (CPI) tháng 8 tăng 0,1% so với tháng trước và 8,3% so với cùng kỳ.

DJI giảm mạnh nhất kể từ tháng 6/2020

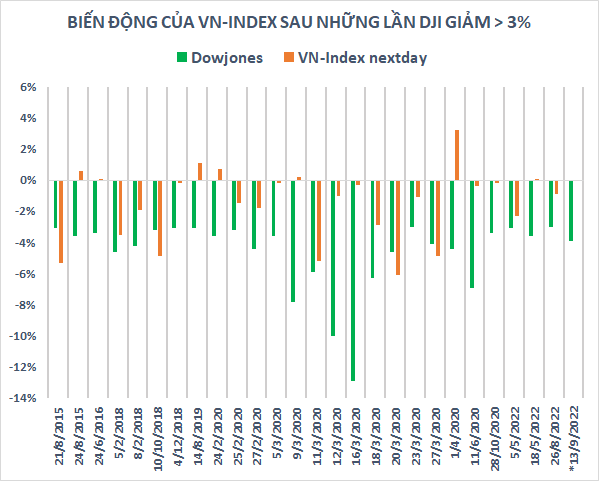

Ảnh hưởng về mặt tâm lý là khó tránh khỏi dù thực tế không phải lúc nào 2 thị trường cũng đồng pha. Dữ liệu lịch sử cho thấy VN-Index không phản ứng quá tiêu cực sau những lần DJI lao dốc. Theo thống kê từ năm 2012 đến nay, DJI có tổng cộng 27 lần giảm trên 3% một phiên. Trong 26 lần trước, VN-Index chỉ có 6 lần giảm trên 3% ngay phiên sau đó và thậm chí có đến 7 lần ngược dòng tăng điểm. Phần lớn các lần còn lại VN-Index chỉ giảm dưới 2% hoặc không đáng kể.

Đặc biệt, trong cả 2 lần DJI giảm trên 10% và phải tạm dừng giao dịch giữa chừng vào ngày 12/3 và 16/3/2020, VN-Index chỉ giảm dưới 1% phiên ngay sau đó. Hay như ngày 1/4/2020, DJI giảm đến 4,4% nhưng VN-Index thậm chí còn tăng mạnh 3,2% vào phiên kế tiếp. Tuy nhiên, cần lưu ý rằng, chứng khoán Mỹ giao dịch không có biên độ và được phép bán khống, do đó mức độ khốc liệt trong những đợt bán tháo cao hơn cũng là điều dễ hiểu.

VN-Index không ít lần đi ngược DJI

Nhìn chung, xác suất VN-Index giảm điểm ngay sau phiên DJI lao dốc là khá cao tuy nhiên mức độ phản ứng có phần nhẹ nhàng hơn, thậm chí không ít lần đi ngược. Việc dự đoán chính xác thị trường sẽ biến động thế nào là điều không đơn giản và yếu tố nhà đầu tư cần quan tâm nhiều hơn là câu chuyện đằng sau đà lao dốc sẽ ảnh hưởng như thế nào đến Việt Nam.

Lạm phát tại Mỹ về cơ bản không giống lạm phát tại Việt Nam bởi sự khác biệt về trọng số trong rổ chỉ số giá tiêu dùng. Thực tế cho thấy Việt Nam đang kiểm soát khá tốt lạm phát trong khi vẫn đảm bảo tăng trưởng tích cực. Tình hình vĩ mô ổn định cũng chính là động lực giúp chứng khoán Việt Nam đi ngược xu hướng giảm của thị trường tài chính toàn cầu trong tháng 8.

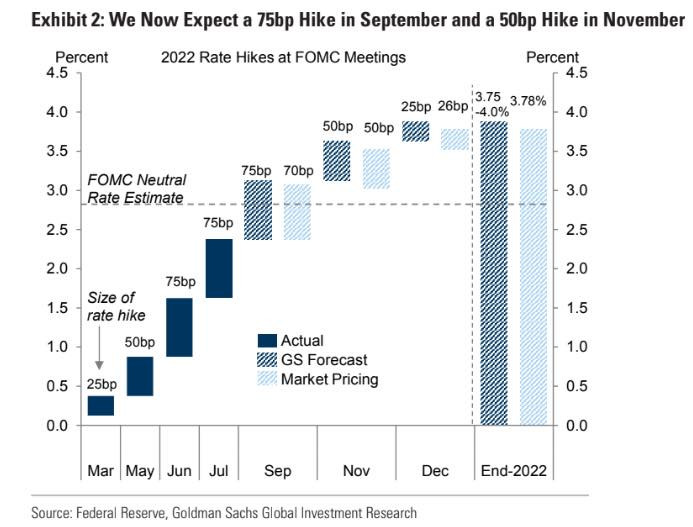

Điều khiến nhà đầu tư lo ngại là Fed sẽ càng có lý do để giữ quan điểm diều hâu trong việc điều hành chính sách tiền tệ. Trước đó, Chủ tịch Fed Jerome Powell đã có những thông điệp cứng rắn về việc chặn đà leo thang của lạm phát đồng thời nhấn mạnh sẽ tiếp tục tăng lãi suất và cảnh báo việc này sẽ gây ra “một chút đau” cho nền kinh tế Mỹ. Trước đó, Fed đã có lần thứ 2 liên tiếp tăng lãi suất 0,75 điểm % vào kỳ họp cuối tháng 7.

Trong báo cáo mới nhất, Goldman Sachs dự báo mức lãi suất điều hành cuối năm 2022 của Fed là 4% đồng nghĩa với việc tiếp tục tăng 0,75 điểm % trong tháng 9; 0,5 điểm % vào tháng 11 và 0,25 điểm % vào tháng 12. Việc Fed chưa có động thái chấm dứt tăng lãi suất trong ngắn hạn sẽ ảnh hưởng lớn đến dòng tiền vào các tài sản tài chính có rủi ro cao và chứng khoán cũng không ngoại lệ.

Theo dự báo của Dragon Capital, lãi suất Việt Nam có thể tiếp tục xu hướng đi lên nếu Fed tiếp tục thắt chặt tiền tệ và nâng lãi suất lên mức 4,0% trong năm 2023, gây áp lực khiến các Ngân hàng trung ương nâng lãi suất để bảo vệ đồng nội tệ cũng như duy trì giữ dòng vốn không chạy khỏi quốc gia của mình.

Dollar Index vượt 110 và chạm mức cao nhất trong vòng 20 năm, tạo ra áp lực tới các đồng tiền của các quốc gia đang phát triển và Việt Nam cũng không ngoại lệ. Tuy nhiên, trong bối cảnh Euro giao dịch dưới mốc 1 USD, Nhân dân tệ chạm ngưỡng 7.0 và Yên Nhật sụt giảm về mức 144, thấp nhất trong 24 năm, mức giảm của VND là hợp lý và thể hiện đúng sự ổn định của nền kinh tế Việt Nam.

Vị thế của Việt Nam có thể bị tác động bởi sự bất ổn toàn cầu, nhưng kinh tế nội địa vẫn đang vận hành rất tốt và được rất nhiều các tổ chức quốc tế đánh giá cao. Sau mức tăng xếp hạng tín nhiệm lên BB+ của S&P, Việt Nam tiếp tục được Moody’s nâng triển vọng lên Ba2 với sự triển vọng ổn định trong dài hạn. Dragon Capital dự báo tăng trưởng kinh tế Việt Nam có thể đạt được 2 chữ số trong quý 3 và 7,8% trong năm nay.

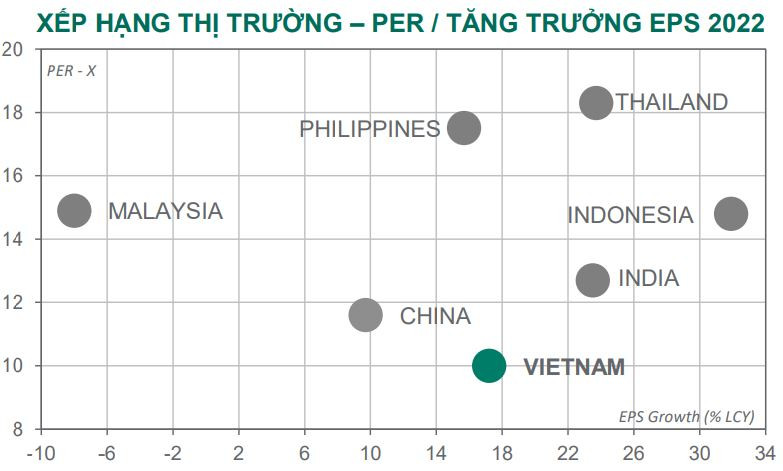

Dragon Capital cho rằng, kinh tế Việt Nam sẽ tiếp tục xu hướng phục hồi và tăng trưởng mạnh mẽ trong khi thị trường chứng khoán đang ở mức định giá hấp dẫn với PE 10 lần và tăng trưởng EPS 17%. Mặc dù tăng trưởng có thể giảm tốc vào năm sau, đây chỉ là chậm lại không phải tăng trưởng âm. Thị trường Việt Nam có triển vọng về lợi nhuận/rủi ro vượt trội trong nhóm các thị trường mới nổi.

Định giá hấp dẫn của TTCK Viêt Nam so với các nước trong khu vực

HÀ LINH

Theo Nhịp Sống Thị Trường

BÌNH LUẬN

BÌNH LUẬN