Lợi thế so sánh của Việt Nam: Cơ hội nào cho ngành thực phẩm?

Trong ngắn hạn và trung hạn, vị trí của ngành thực phẩm trong chuỗi giá trị toàn cầu có thể sẽ được cải thiện do năng lực của khu vực sản xuất trong nước và EVFTA có hiệu lực.

Trong ngành thực phẩm, một đặc điểm nổi bật là các doanh nghiệp đầu ngành phần lớn là doanh nghiệp tư nhân Việt Nam.

Trong ngành thực phẩm, một đặc điểm nổi bật là các doanh nghiệp đầu ngành phần lớn là doanh nghiệp tư nhân Việt Nam.

Ngành thực phẩm là ngành kinh tế quan trọng của Việt Nam và còn nhiều tiềm năng để phát triển. Ngành này luôn có số lượng doanh nghiệp lớn nhất, tạo ra việc làm lớn thứ tư (sau ngành dệt may, da giày và điện tử) và mang lợi lợi nhuận trước thuế lớn thứ hai (sau ngành điện tử) trong các ngành công nghiệp chế biến chế tạo của Việt Nam.

Bức tranh lợi thế so sánh của Việt Nam

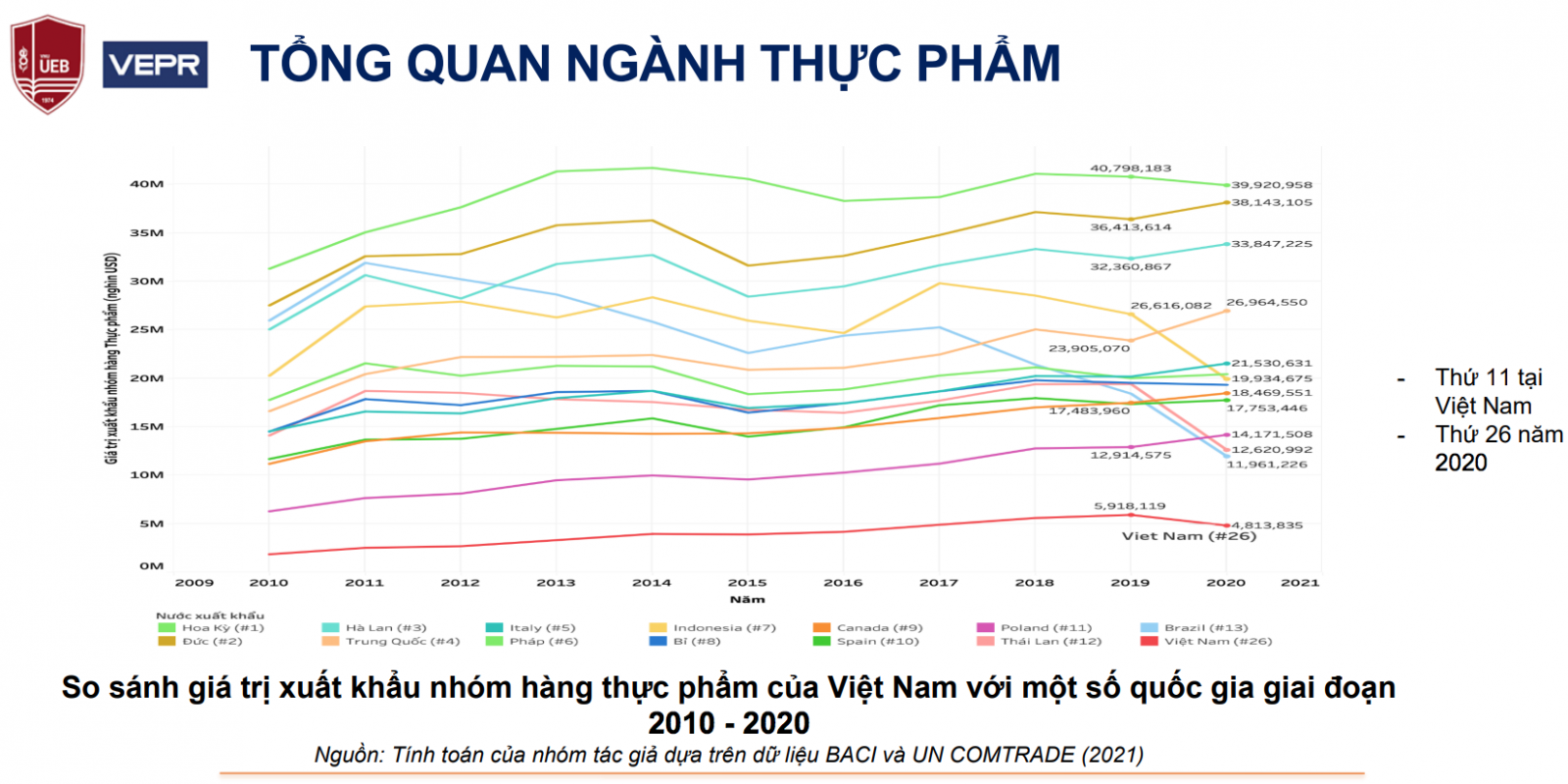

Bên cạnh xu hướng về gia tăng số lượng doanh nghiệp và việc làm, ngành thực phẩm Việt Nam đã có sự chuyển biến từ ngành nhập khẩu ròng sang ngành xuất khẩu ròng. Liên tục trong giai đoạn vừa qua, thực phẩm luôn nằm trong những nhóm ngành có kim ngạch xuất khẩu đạt giá trị cao nhất của Việt Nam (xếp thứ 11 từ năm 2015 đến nay). Trong giai đoạn này, thứ hạng của Việt Nam về kim ngạch xuất khẩu ngành thực phẩm liên tục tăng, từ thứ hạng 43 đã vươn lên xếp thứ 26 thế giới năm 2020. Tuy nhiên, năm 2020, dưới tác động của đại dịch Covid-19, xuất khẩu thực phẩm của Việt Nam giảm mạnh, hơn 18%.

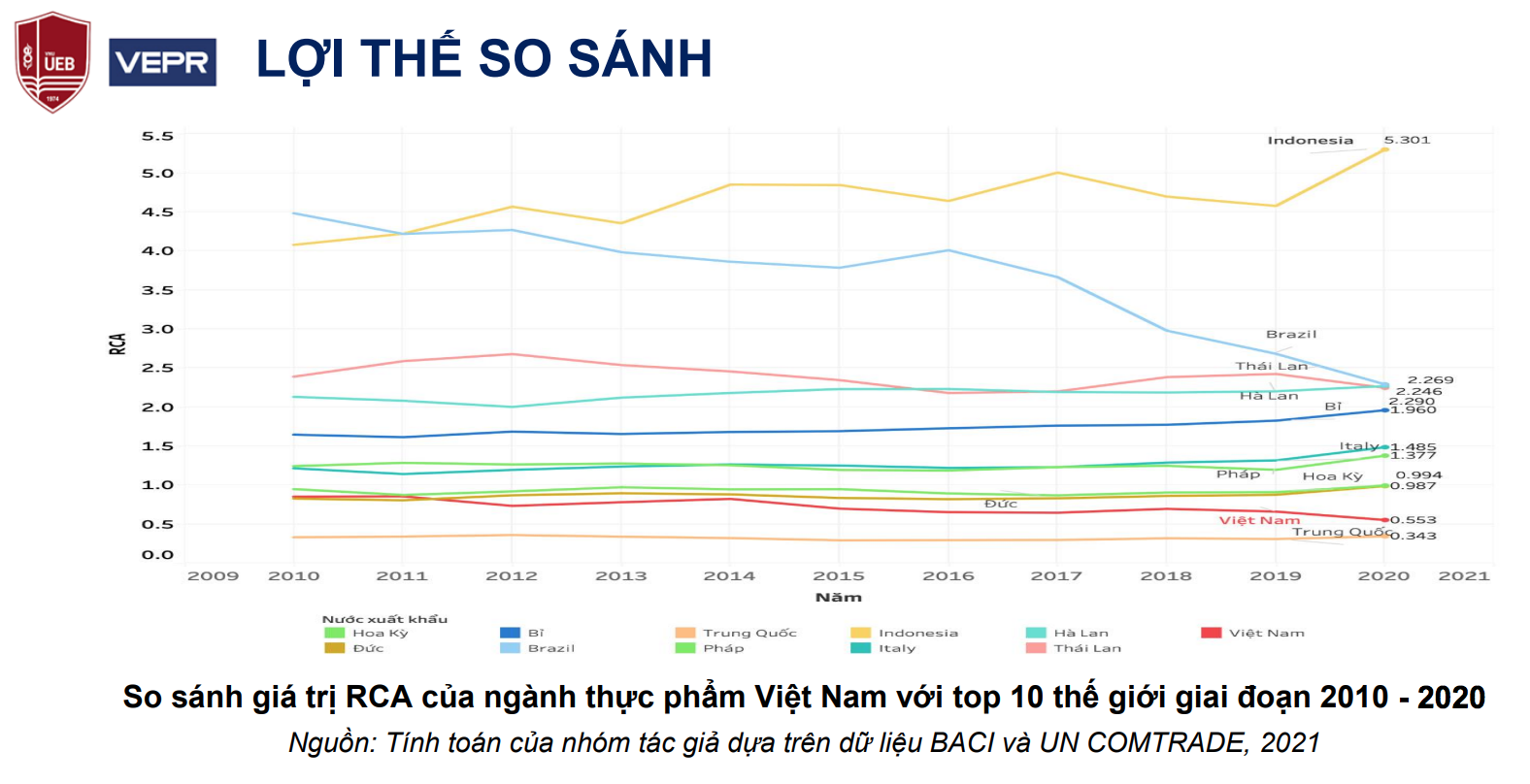

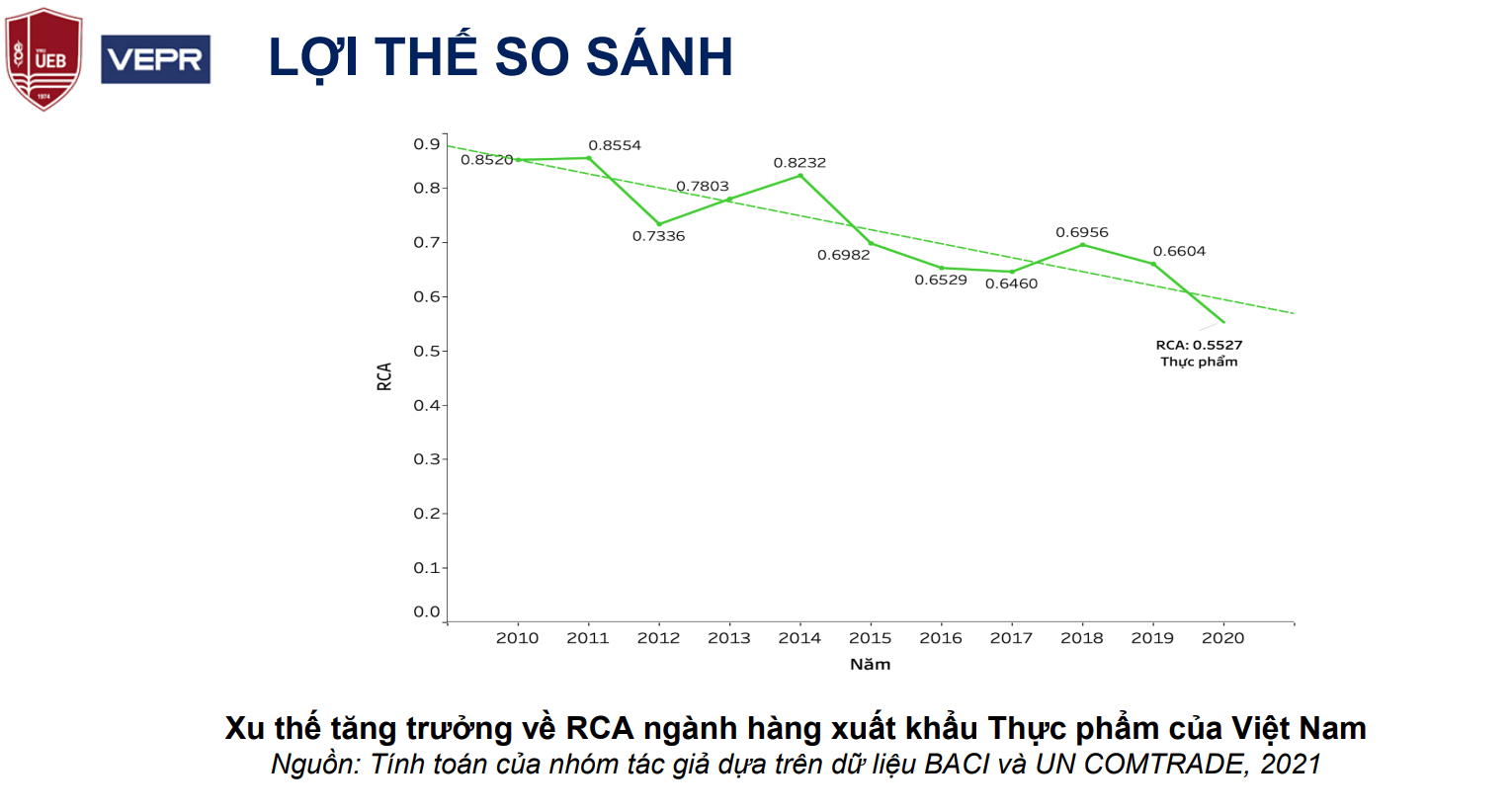

Với giá trị hệ số lợi thế so sánh - RCA nhỏ hơn 1, Việt Nam không có lợi thế so sánh về nhóm hàng thực phẩm trong cả giai đoạn 2010 - 2020. Thực phẩm của Việt Nam có giá trị RCA thấp trên thế giới, thua chỉ số của Thái Lan và Indonesia trong khu vực ASEAN, nhưng lớn hơn chỉ số của Trung Quốc. Tốc độ tăng trưởng bình quân hàng năm về RCA mặt hàng thực phẩm của Việt Nam có xu hướng giảm trong những năm vừa qua, giảm trung bình 3,8%/năm và còn có khả năng sẽ tiếp tục giảm do có sự cạnh tranh khốc liệt về nhóm hàng này từ các nền kinh tế mới nổi như Brazil, Trung Quốc và xuất khẩu của ngành thực phẩm của Việt Nam chưa theo kịp đà tăng trưởng của các ngành khác.

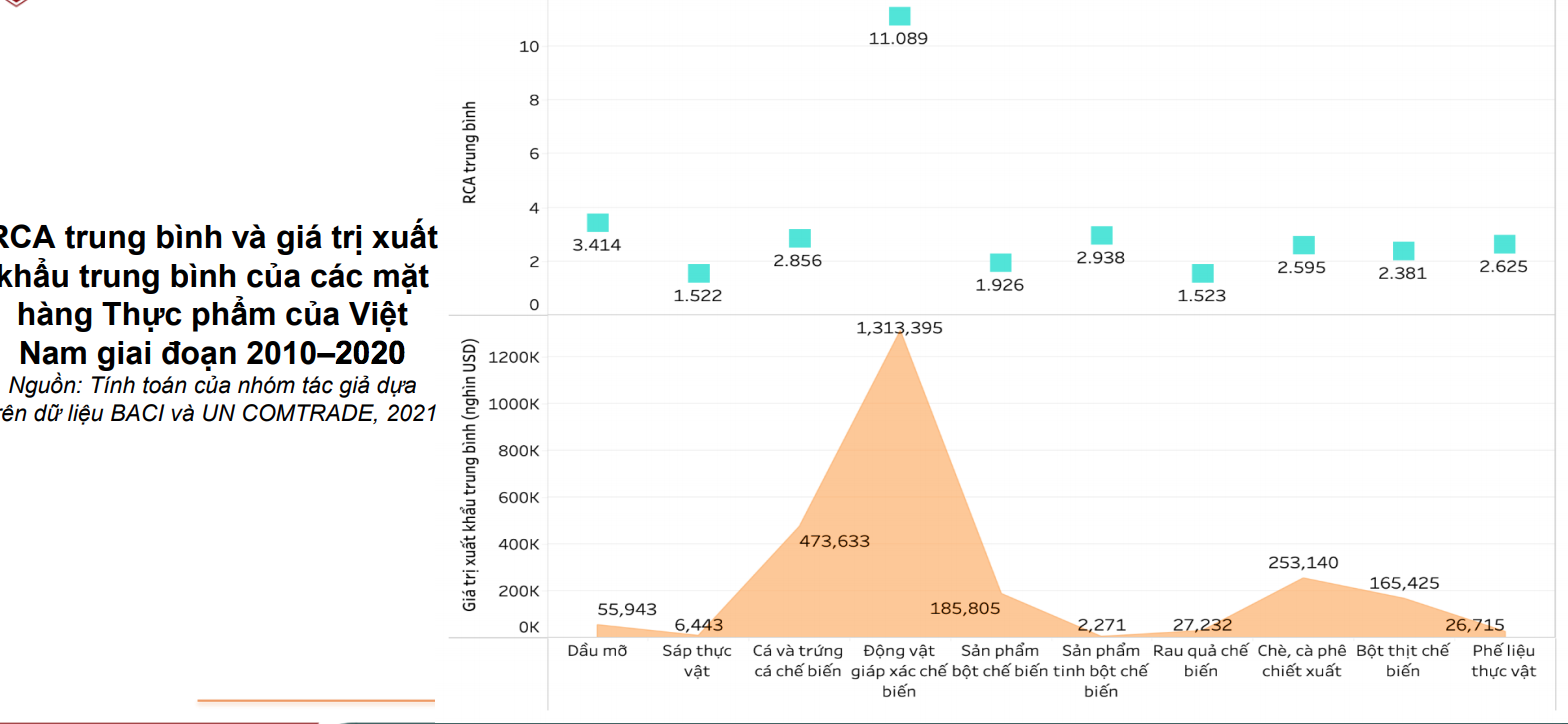

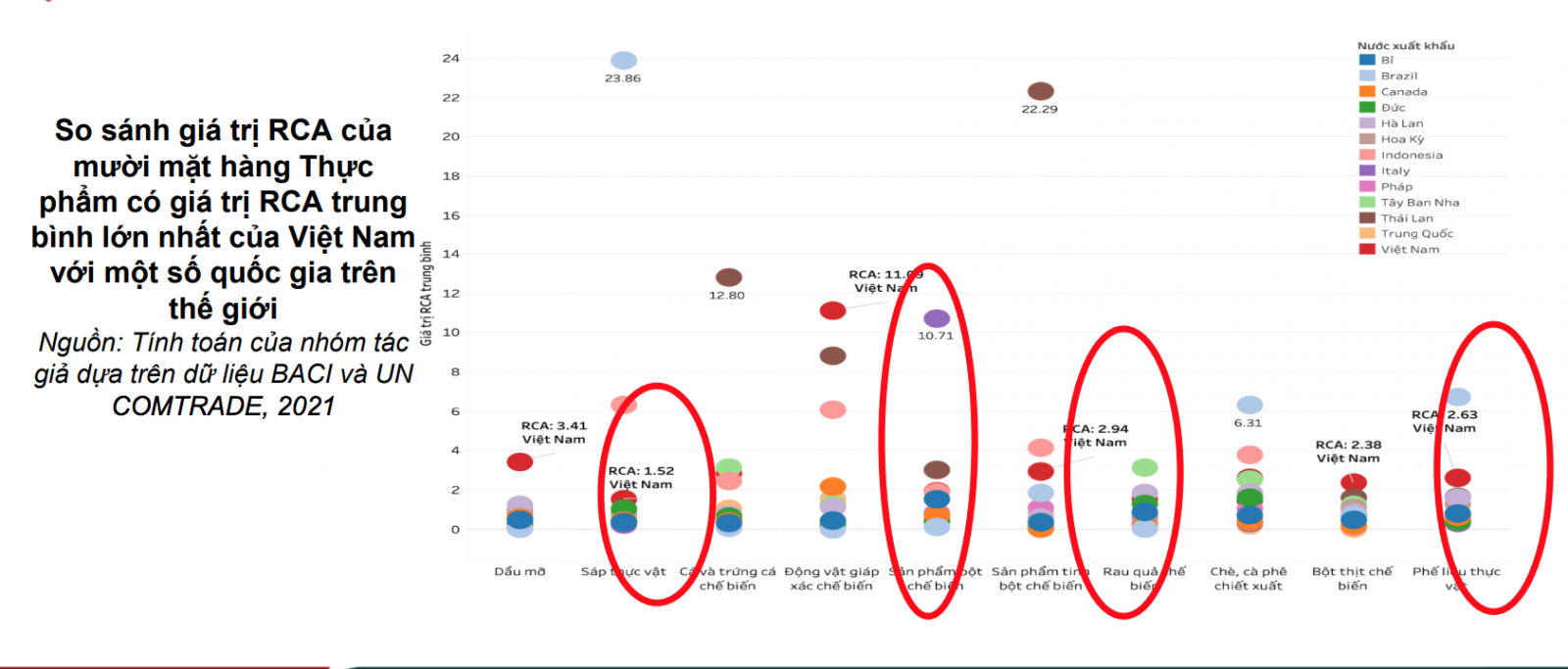

Việc phân tích RCA ở cấp độ chi tiết hơn cho thấy một bức tranh khá thú vị. Mặc dù Việt Nam không có lợi thế trong cả nhóm hàng thực phẩm, nhưng nếu nhìn ở cấp độ chi tiết hơn, có thể thấy vẫn có những nhóm ngành Việt Nam có lợi thế so sánh, thậm chí có lợi thế cao.

Mười mặt hàng xuất khẩu ngành thực phẩm có giá trị RCA cao nhất của Việt Nam dao động trong khoảng 1,5 và 11,1, trong đó mặt hàng Việt Nam có lợi thế so sánh cao nhất là động vật giáp xác chế biến - đây cũng là mặt hàng xuất khẩu lớn nhất của Việt Nam trong ngành thực phẩm. Nhiều mặt hàng thực phẩm của Việt Nam có RCA nằm trong nhóm dẫn đầu thế giới như: động vật giáp xác chế biến, dầu mỡ, cá và trứng cá chế biến, bột thịt chế biến, phế liệu thực vật, sản phẩm tinh bột chế biến. Đặc biệt, mặt hàng động vật giáp xác chế biến của Việt Nam có lợi thế so sánh vượt trội so với các quốc gia khác trên thế giới, khi giá trị RCA mặt hàng này của Việt Nam đứng thứ 5 thế giới và dẫn đầu khu vực Châu Á.

Phần lớn các mặt hàng thực phẩm xuất khẩu của Việt Nam không có chỉ số phức tạp của sản phẩm xuất khẩu đạt giá trị cao. Các nhóm hàng có PCI thấp thì Việt Nam xuất khẩu nhiều (động vật giáp xác chế biến) và các nhóm hàng có PCI cao thì Việt Nam xuất khẩu ít (mỡ lợn và gia cầm; mỡ và dầu động vật; dầu hạt cải, mù tạt; phế liệu sản xuất tinh bột). Đây là điểm Việt Nam cần cân nhắc để có thể nâng cao vị thế của mình trong nhóm ngành thực phẩm trong tương lai.

So với mức tham gia chuỗi giá trị toàn cầu - GVCs trung bình của tất cả các ngành, Việt Nam hội nhập vào GVCs của ngành thực phẩm cao hơn. Tuy nhiên, sự tham gia vào GVCs toàn cầu ngành thực phẩm có xu hướng giảm trong giai đoạn 2010-2017, chủ yếu do sự sụt giảm của việc nhập khẩu các đầu vào nước ngoài để sản xuất hàng thực phẩm xuất khẩu. Trong khi đó, tỷ trọng giá trị gia tăng nội địa trong tổng xuất khẩu năm 2017 tăng 21,7 điểm phần trăm so với năm 2010 do Việt Nam đang từng bước phát triển năng lực ngành thực phẩm nội địa để đáp ứng nhu cầu của thị trường nội địa và xuất khẩu, từ đó khiến sự tham gia vào phần hạ nguồn của GVCs ngành thực phẩm giảm mặc dù sự tham gia vào hạ nguồn vẫn nổi trội hơn so với sự tham gia ở phía thượng nguồn.

So với mức tham gia chuỗi giá trị toàn cầu - GVCs trung bình của tất cả các ngành, Việt Nam hội nhập vào GVCs của ngành thực phẩm cao hơn. Tuy nhiên, sự tham gia vào GVCs toàn cầu ngành thực phẩm có xu hướng giảm trong giai đoạn 2010-2017, chủ yếu do sự sụt giảm của việc nhập khẩu các đầu vào nước ngoài để sản xuất hàng thực phẩm xuất khẩu. Trong khi đó, tỷ trọng giá trị gia tăng nội địa trong tổng xuất khẩu năm 2017 tăng 21,7 điểm phần trăm so với năm 2010 do Việt Nam đang từng bước phát triển năng lực ngành thực phẩm nội địa để đáp ứng nhu cầu của thị trường nội địa và xuất khẩu, từ đó khiến sự tham gia vào phần hạ nguồn của GVCs ngành thực phẩm giảm mặc dù sự tham gia vào hạ nguồn vẫn nổi trội hơn so với sự tham gia ở phía thượng nguồn.

Trong ngành thực phẩm, một đặc điểm nổi bật là các doanh nghiệp đầu ngành phần lớn là doanh nghiệp tư nhân Việt Nam. Ngành thực phẩm của Việt Nam tham gia cả các kết nối liên vùng và nội vùng. Liên kết nội vùng Đông Bắc Á mạnh mẽ nhất đối với phần hạ nguồn của chuỗi giá trị và tập trung vào Trung Quốc, Hàn Quốc, Nhật Bản; trong khi liên kết liên vùng với các quốc gia EU và Bắc Mỹ trở nên rõ rệt hơn ở phần thượng nguồn. Chuỗi giá trị thực phẩm của Việt Nam cũng gia tăng sự tập trung xung quanh một số các trung tâm của GVC ngành thực phẩm là Trung Quốc, Hoa Kỳ và Đức. Tuy nhiên, dựa trên phân tích mạng lưới, có thể thấy rằng toạ độ của Việt Nam trong ngành hàng xuất khẩu thực phẩm còn tương đối cô độc, tách biệt, chưa thâm nhập sâu vào thị trường toàn cầu ngành thực phẩm.

Triển vọng tích cực

Theo nhóm phân tích Viện nghiên cứu kinh tế và chính sách (VEPR), trong ngắn hạn và trung hạn, vị trí của ngành thực phẩm trong chuỗi giá trị toàn cầu có thể sẽ được cải thiện do năng lực của khu vực sản xuất trong nước được cải thiện khiến nhập khẩu giá trị gia tăng làm đầu vào cho chế xuất giảm và EVFTA có hiệu lực sẽ mở ra cơ hội tăng cường xuất khẩu đầu vào giá trị gia tăng cho sản xuất hàng xuất khẩu của các quốc gia EU. Song định vị lợi thế cạnh tranh của Việt Nam đối với mặt hàng thực phẩm xuất khẩu có khả năng giảm, trước bối cảnh cạnh tranh quốc tế vô cùng khắc nghiệt trong mặt hàng này, đặc biệt từ các quốc gia phát triển có công nghệ cao.

Triển vọng tích cực nâng cao lợi thế của ngành thực phẩm Việt Nam đến từ nhiều kênh khác nhau. Thứ nhất, hội nhập kinh thế quốc tế sâu rộng thông qua Cộng đồng kinh tế ASEAN (AEC) và các FTAs đã góp phần giúp Việt Nam định vị trở thành một người chơi quan trọng trong chuỗi giá trị thực phẩm khu vực và toàn cầu. Bên cạnh đó, các đối tác ở cả phía thượng nguồn và hạ nguồn chuỗi giá trị của Việt Nam đều là thành viên của các hiệp định FTAs, tạo điều kiện thuận lợi cho hàng hoá thực phẩm của Việt Nam tiếp cận thị trường cũng như được hưởng các ưu đãi về thuế, thuận lợi hoá thương mại. Thứ hai, ngành thực phẩm Việt Nam đã tích cực tham gia phần hạ nguồn của chuỗi giá trị, nhờ đó nguồn cung đầu vào được da dạng hoá, tạo động lực cho việc gia tăng tỷ trọng giá trị nội địa và tăng trưởng của ngành trong tương lai.

Triển vọng tích cực nâng cao lợi thế của ngành thực phẩm Việt Nam đến từ nhiều kênh khác nhau. Thứ nhất, hội nhập kinh thế quốc tế sâu rộng thông qua Cộng đồng kinh tế ASEAN (AEC) và các FTAs đã góp phần giúp Việt Nam định vị trở thành một người chơi quan trọng trong chuỗi giá trị thực phẩm khu vực và toàn cầu. Bên cạnh đó, các đối tác ở cả phía thượng nguồn và hạ nguồn chuỗi giá trị của Việt Nam đều là thành viên của các hiệp định FTAs, tạo điều kiện thuận lợi cho hàng hoá thực phẩm của Việt Nam tiếp cận thị trường cũng như được hưởng các ưu đãi về thuế, thuận lợi hoá thương mại. Thứ hai, ngành thực phẩm Việt Nam đã tích cực tham gia phần hạ nguồn của chuỗi giá trị, nhờ đó nguồn cung đầu vào được da dạng hoá, tạo động lực cho việc gia tăng tỷ trọng giá trị nội địa và tăng trưởng của ngành trong tương lai.

Bên cạnh đó, ngành thực phẩm của Việt Nam cũng đối mặt với một số thách thức trong quá trình tiến tới nâng cao vị thế. Các mặt hàng thực phẩm nông sản của Việt Nam chủ yếu được vận chuyển nội địa theo đường bộ, dẫn tới chi phí cao. Chất lượng sản phẩm xuất khẩu của hàng hoá thực phẩm của Việt Nam chưa cao. Chất lượng nguồn cung đầu vào cho ngành thực phẩm trong nước không đáp ứng đủ tiêu chu n xuất khẩu khiến các doanh nghiệp chế xuất phải nhập khẩu đầu vào nước ngoài để sản xuất hàng xuất khẩu. Khi đó, hàng hoá thực phẩm xuất khẩu của Việt Nam có thể sẽ gặp khó khăn khi được hưởng các ưu đãi về thuế quan của FTAs. Các vấn đề liên quan tới an toàn thực phẩm, quy chu n kỹ thuật và tiêu chu n chất lượng trở thành gánh nặng cho các hộ sản xuất thực phẩm xuất khẩu nhưng thiếu cơ chế thực thi chung.

Có bốn yếu tố chính sẽ tiếp tục ảnh hưởng lớn tới triển vọng tham gia GVCs cũng như phát triển xuất khẩu của ngành thực phẩm Việt Nam trong thời gian sắp tới là: sự thay đổi thị hiếu của người tiêu dùng theo hướng lành mạnh hơn như tăng cường tiêu thụ trái cây tươi, rau củ quả, hoặc thực phẩm chế biến có thành phần hữu cơ; cách mạng công nghệ thông tin cũng mang lại nhiều thuận lợi cho sự tham gia GVCs của ngành thực phẩm; các tiêu chuẩn, yêu cầu kỹ thuật ngày càng khắt khe đem lại cơ hội cải thiện chất lượng sản phẩm; việc xây dựng và phát triển thương hiệu của ngành thực phẩm ngày càng được Việt Nam quan tâm hơn.

(Theo diendandoanhnghiep.vn)

ĐÁNG CHÚ Ý

BÌNH LUẬN

BÌNH LUẬN